專業倒爺十餘載,沃森式「賤賣」再現江湖

2018年,沃森生物作價16億元出讓了嘉和生物控股權。歷史總是驚人地相似,兩年多后,沃森生物又開始“甩賣”核心資產了。

隨着一場火藥味十足的電話會迅速出圈、一紙擊中要害的監管函件火速下發,沃森生物緊急開會、緊急宣布——上海澤潤,不賣了。

上周五A股盤后,沃森生物突然公告宣布要以11.4億元轉讓上海澤潤32.6%的股份,算下來,在沃森生物眼裡,澤潤就值35億元,這讓投資者炸了鍋,“這個事做得太過分,這個時間點這個價格賣澤潤,你看看萬泰生物”。

36氪製圖;數據來源:財報

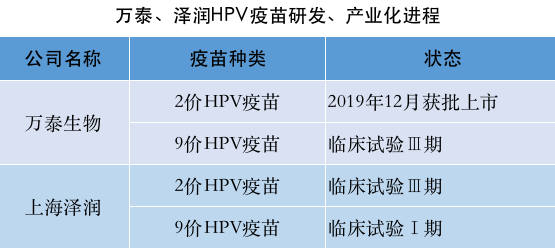

在投資者眼裡,澤潤就是下一個萬泰生物。而截至12月7日收盤,萬泰生物市值816億元,已經相當於現在估值下的23個澤潤,投資者不能接受這種出乎意料的“資產貶值”,大鬧電話會。

同樣都是研發炙手可熱的HPV疫苗,雖然萬泰生物的二價HPV疫苗先行一步於去年底獲批上市,但澤潤的二價疫苗也已經到了臨床三期,距離獲批就差臨門一腳,二者之間有差距,但不該是割裂的鴻溝。

雖然交易暫時擱置,但並未平息投資人的怒火。12月7日,沃森大幅低開,尾盤跌停,8日開盤續跌1.4%,收盤漲0.38%。

何故“賤賣”?

今年的沃森生物,度過了自己截至目前的最高光時刻。

疫苗概念催升了沃森股價,最高漲至曇花一現的95.86元;13價肺炎結合疫苗(PCV13)4月獲批上市拉動了業績,前三季度,其歸母凈利潤同比增長261.8%,季度末公司賬面有20億元的貨幣資金;10月,沃森宣布,擬發行H股並在港交所主板上市。

在主板上市10年後,又要奔赴港市,赴港募資的主要用途是投入研發,沃森相關人士表示,在研項目花錢不菲,光是新冠疫苗三期海外就要1.5億美元開支,還不包括產業化建設。

赴港上市是為了有更多資金可以投向新冠疫苗,“賤賣”澤潤同樣為此,沃森又開啟了投機性戰略轉移。這一次沃森要專註於mRNA和腺病毒載體等技術,也就是新冠病毒疫苗的技術開發。這是似曾相識的一幕,2016年12月,沃森公告出售血製品企業河北大安31.65%的股權,彼時沃森稱將加大重組HPV疫苗等重磅產品臨床研究的進度和產業化進程。

4年後,沃森全盤推翻了當年的HPV收購策略,出售澤潤,砍掉HPV疫苗,開啟新一輪投機倒把的生意。

mRNA技術是新冠疫苗的研發路線路徑之一,今年5月,沃森宣布聯合艾博生物開發新冠及帶狀皰疹mRNA疫苗,從那之後,沃森股價持續上漲了3個月。

但國外的輝瑞和Moderna的mRNA疫苗都已完成了Ⅲ期試驗,國內現在光是臨床Ⅲ期的疫苗就有6款。反觀沃森,進度大幅落後。10月12日,沃森在互動平台表示,mRNA疫苗處於臨床試驗Ⅰ期階段。沃森的新冠疫苗還需要巨大投入,只能犧牲HPV疫苗。

在那場失控的電話會上,沃森董事長李春雲表示,“二價和九價如果我們要繼續研究和實現產業化,針對國內和國際的競爭格局,我們最少還要投10億至15億,才可以讓這兩個項目順利下去。”通過變賣資產拆東補西是沃森擅長的。

專業倒爺十餘載

登錄資本市場的前五年,沃森不斷通過股權收購做局“大生物平台”計劃——以自研疫苗為發展為主軸,通過併購發展血液製品、單抗和新型疫苗產品管線。

2012年、2013年,兩度累計耗資8.66億元,沃森獲得河北大安製藥90%的股權,進入血製品領域。血製品是醫藥領域牌照壁壘比較高的細分子行業,是當時的兵家必爭之地,沃森斥巨資獲得入場券后,繼續完善自己的產業布局。

2013年,沃森共計投資9.87億元併購上海澤潤、寧波普諾、聖泰葯業、山東實傑、嘉和生物等8家公司的股權。大手筆的併購之外是財務吃緊,次年,沃森轉手賣掉了大安製藥46%的股權換回6.35億收益,當中包含與交易對象博暉創新的對賭協議,為公司2017年的業績埋下暗雷。

2014年開始,沃森把好不容易回籠的資金再一次全部花完,先是2.91億收購了單抗企業嘉和生物63.576%的股權,第二年3.5億收購重慶倍寧全部股權、1.05億拿到血液製品企業廣東衛倫21%股權。

沃森的產業布局完整了,但隱患一個接一個爆發。

2016年,黑天鵝不期而至,轟動全國的山東非法經營疫苗案發生,公安機關查獲未經冷藏的疫苗類產品流入多個省份,調查之後,共計有9家藥品批發企業涉嫌虛構疫苗銷售渠道,其中就包括2013年收購的山東實傑。在那之前,沃森將其買來的寧波普諾、聖泰葯業一同打包進山東實傑,並在2015年12月將山東實傑送入新三板,前前後后的投入超過11億元。

疫苗案之後,山東實傑被吊銷吊銷了GSP證書,從三板退市,最終以7億元變賣給德潤天清,而這也是沃森旗下為數不多還能產生盈利的公司。這一年,沃森退出了血製品領域,將自己手中大安製藥31.65%的股權、廣東衛倫21%股權出讓給博暉創新。但是一年後,大安製藥沒有完成對賭協議中血漿採集量的最低承諾,沃森不僅將手中剩餘的大安製藥股權賠給了博暉創新,還在2017年錄得5.3億元的虧損。

至此,沃森的單抗業務尚未有起色,血液製品收入被砍,以山東實傑為主導的生物製品代理疫苗銷售受到衝擊。或許是為了緩解財務壓力,沃森再一次出售資產,2018年將明星抗體公司嘉和生物46.45%股權轉讓給高瓴支持的HH CT,獲得11.7億元的投資收益,而嘉和生物在今年成功登陸港交所,IPO市值高達160億港元。沃森生物就這樣錯失近70億的投資收益。

沃森的“大生物平台”計劃支離破碎,在澤潤HPV疫苗上市之前,沃森僅以主業維持生計。2019年,沃森自產自銷疫苗收入佔比達到了97.59%,市場翹首以盼澤潤HPV疫苗獲批上市帶來新的增長點,這一期望在三天前差點落空。

資產倒賣背後的魅影

沃森頻繁的資本運作中,有兩個身影也頻繁出現——泰格、高瓴。

此次,沃森為澤潤錨定的兩個接盤方中,淄博韻澤註冊於2020年11月19日,幾乎是直奔收購而來。天眼查數據显示,西安泰明持有淄博韻澤99.9%的股權,同時,上市公司泰格醫藥母公司杭州泰格對西安泰明持有15.8103%的股權。

另一個接盤方永修觀由,杭州泰格持有其32.06%的股權。沃森在轉讓公告中聲稱,轉讓后淄博韻將成為澤潤的第一大股東,與沃森不存在關聯關係,永修觀由、源升投資也與沃森不存在關聯關係。

泰格是這筆交易被質疑“利益輸送”的關鍵角色。其實早在2018年沃森轉讓嘉和生物股權時,泰格就已經現身,彼時,觀由興沃和泰格盈科擬合計以整體31億元的估值向嘉和生物增資3.7億元,而這兩家基金就由杭州泰格全資控股。

在兩年前的這起資產出售中,泰格是輔助,主角是高瓴。收入嘉和生物股權的HH CT,資金來自高瓴資本管理的美元私募股權投資基金。今年10月,嘉和生物赴港上市,高瓴是第一大股東,泰格醫藥則作為引入機構一起出現。

而在澤潤變賣計劃之前,沃森曾在2019年宣布,澤潤將引入新的投資方擬以債轉股形式由投資方對上海澤潤進行增資。交易完成后,高瓴楚盈持有上海澤潤8.4998%股權。高瓴楚盈恰是高瓴資本投資平台之一。同時,杭州泰格在債轉股事項中拿到澤潤1.1196%股權,由泰格醫藥投資的泰格盈科獲得澤潤0.7487%股權。

也就是說,早在計劃轉讓澤潤之前,沃森就已經與泰格和高瓴這兩位舊朋友開始了接觸。當年,嘉和生物流轉到高瓴手中,兩年後赴港上市,第一大股東是持股超35%的高瓴,沃森是第三大股東,間接持有10.42%的股份。

嘉和生物至今尚未盈利,目前擁有15款靶向候選藥物,其中包括全球前三大腫瘤靶標和十款最暢銷藥物中的五款,產品商業潛力大,當然競爭也很激烈。但憑藉著全明星股東陣容,嘉和生物在香港IPO中募資3.71億美元,上市首日收漲超16%。

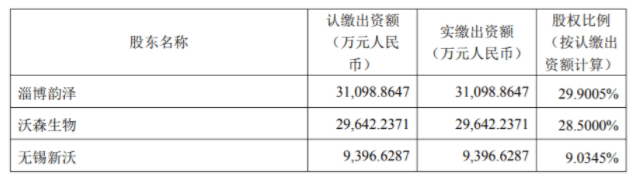

這一次,不排除澤潤也會走上同樣的道路,只不過誰吃肉、誰喝湯的角色需要對調,泰格本有可能是最大受益方,沃森是持股28.5%的二股東,沃森控股的無錫新沃是持股9.0345%二股東。

36氪製圖;數據來源:財報

從已有的公開信息看,無論是被調侃為把沃森當成“提款機”的創始人李春雲,還是認購競對定向增發的大股東劉俊輝,明面上均不在所謂的利益輸送鏈條之中。不過,暗地里,沃森與泰格、高瓴之間千絲萬縷的關係,怎麼看都像是一場精心布置的局,局外人難窺究竟。

【本文作者楊亞茹,由合作夥伴36氪授權發布,文章版權歸原作者及原出處所有,轉載請聯繫原出處。文章系作者個人觀點,不代表立場。如內容、圖片有任何版權問題,請聯繫(editor@zero2ipo.com.cn)處理。】

【其他文章推薦】

※在地商家推薦,中和當舖服務好 總是為您設想

※有資金缺口嗎?台北借錢可小額借款,輕鬆還款

※分期車也能辦理汽車借款嗎?

※高雄免留車當舖有規定哪種車款才能借貸嗎?

※有試過信用卡換現金嗎?達人詳細解說

※購物也能刷卡換現金?

※信用卡換現金辦理流程

※借錢免保人,支票借錢讓您安心借輕鬆還,支票變現金。